【事项描述】

纳税人有因税务机关误收或纳税人误缴而产生的超过应纳税额缴纳的税款,经纳税人自行发现或由税务机关发现并通知后,向税务机关提出申请,经税务机关核实后予以退还或抵扣欠税。

纳税人自结算缴纳税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息。

【报送资料】

1.必须报送资料:

(1)《退(抵)税申请表》4份。

(2)多缴税费证明资料原件及复印件。

(3)纳税人、扣缴义务人原完税(缴款)凭证及复印件。

2.条件报送资料:

由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的,还应报送:

(1)由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的书面说明,相关证明资料。

(2)指定接受退税的其他账户及接受退税单位(人)名称的资料。

【受理部门】

纳税人可在主管国税、地税机关办税服务厅(场所)办理。

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.以下业务也属于本项规范的误收多缴退抵税范围:

(1)对于因税务处理决定、行政复议决定、法院判决等产生的多缴税款办理退税。

(2)营改增纳税人提供应税服务在本地区试点实施之日前已缴纳营业税,本地区试点实施之日(含)后因发生退款减除营业额的,向原主管地税机关申请退还已缴纳的营业税。

(3)对已缴纳契税的购房单位和个人,在未办理房屋权属变更登记前退房的,退还已纳契税。在办理房屋权属变更登记后退房的,不予退还已纳契税。

3.除出口退税以外,纳税人既有应退税款又有欠缴税款的,税务机关可以将纳税人的应退税款和利息先抵扣欠缴的税款;抵扣后有余额的,纳税人可以办理应退余额的退库。

4.多缴税费证明资料主要包括:

减免税审批文书、纳税申报表、税务稽查结论、税务处理决定书、纳税评估文书、税务行政复议决定书、生效的法院判决书、增值税红字发票或税务机关认可的其他记载应退税款内容的资料等。

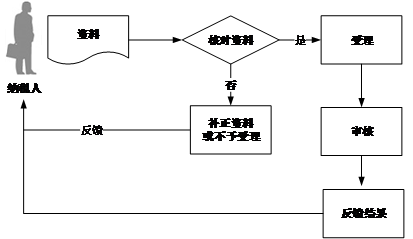

【办事流程】

【申请条件】

无。

【政策依据】

1.《中华人民共和国税收征收管理法》

2.《财政部 国家税务总局 中国人民银行关于纳税人多缴税款及应付利息办理退库的通知》(财预〔2001〕502号)

3.《财政部 国家税务总局 中国人民银行关于印发〈跨省市总分机构企业所得税分配及预算管理办法〉的通知》(财预〔2012〕40号)

4.《税款缴库退库工作规程》(国家税务总局令第31号)

5.《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)

6.《国家税务总局关于纳税人投资政府土地改造项目有关营业税问题的公告》(国家税务总局公告2013年第15号)

7.《国家税务总局关于发布〈委托代征管理办法〉的公告》(国家税务总局公告2013年第24号)

8.《国家税务总局关于公开行政审批事项等相关工作的公告》(国家税务总局公告2014年第10号)

9.《国家税务总局关于发布第三批取消进户执法项目清单的公告》(国家税务总局公告2014年第31号)

10.《国家税务总局关于规范纳税人填报涉税文书有关问题的通知》(国税发〔2010〕106号)

11.《国家税务总局关于推行办税无纸化免填单服务的通知》(税总发〔2016〕103号)

12.《国家税务总局财政部 中国人民银行关于纳税人多缴税款退付利息的范围及退库程序的批复》(国税函〔2002〕566号)